Как получить статус квалифицированного инвестора без капитала

Квалифицированный инвестор - человек или организация, которые доказали, что способны совершать операции на рынке ценных бумаг с теми финансовыми инструментами и услугами, что доступны только данной группе участников, и готовы нести за это ответственность. Очевидно, что приобрести этот статус не так просто, но вполне реально, даже при отсутствии капитала в размере 6 млн рублей.

Значение статуса и его привилегии

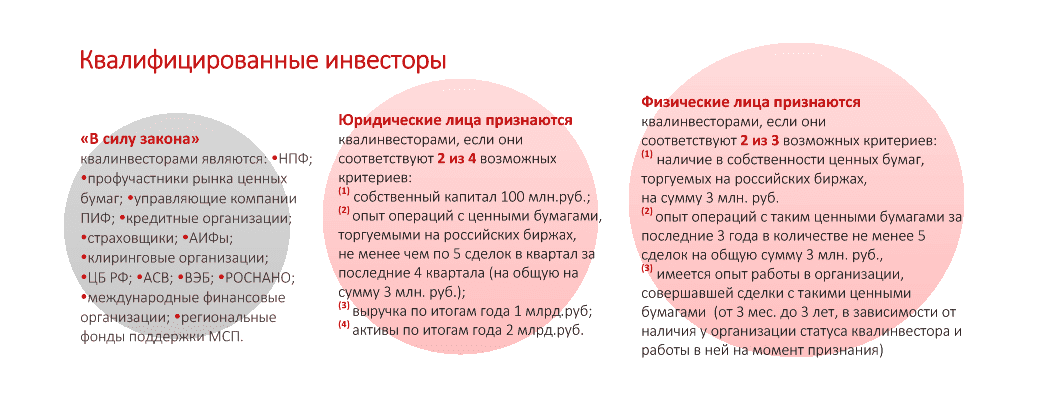

Изначально разделение инвесторов на квалифицированных и прочих призвано защитить начинающих игроков фондового рынка от последствий высокорисковых операций. Так по закону к первой категории относят ЦБ РФ, ВЭБ, страховщиков, Роснано, кредитные организации и ряд других участников.

Простой человек также может получить такой статус. Важно, чтобы уровень его квалификации подтвердили профессионалы в этой области: брокеры, доверительные управляющие, главы акционерных или паевых инвестиционных фондов.

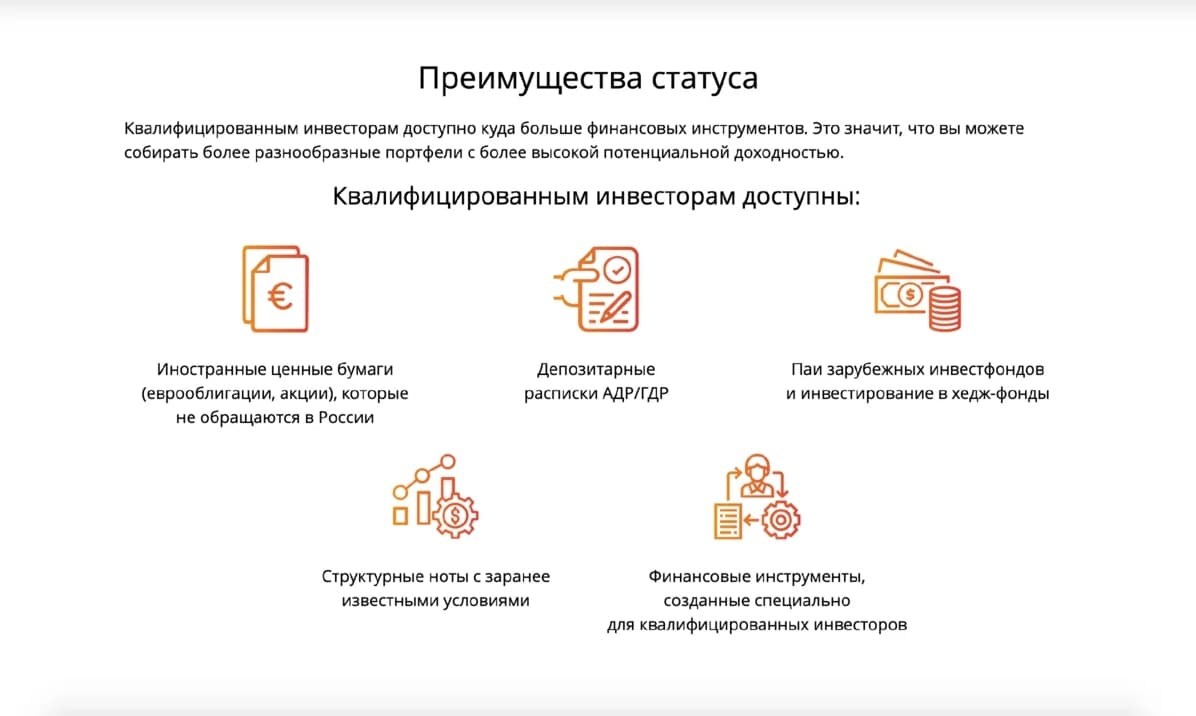

Получив признание опытнейших игроков, инвестор сможет работать с инструментами, что недоступны его менее опытным коллегам, такими как некоторые субординированные облигации, сплитированные и целые лоты евробондов.

Брокеры и управляющие компании открывают доступ к специфическим финансовым инструментам. У каждого посредника список опций отличается. Прежде чем заключать договор с одним из них, уточните условия работы, объем прав и перечень доступных ценных бумаг.

Какие требования предъявляют к кандидатам

Чтобы стать квалифицированным инвестором, физическому лицу нужно соответствовать любому из параметров, указанных во второй главе Указаний Банка России от 29 апреля 2015 г. N 3629-У:

- владеть ценными бумагами или иметь обязательства по договорам, являющимся производными финансовыми инструментами, более чем на 6 млн рублей;

- получить опыт работы в организации (отечественной или зарубежной), заключавшей сделки с вышеуказанными объектами. Если она сама имеет данный статус, то минимальный стаж кандидата — 2 года, если нет — 3 года;

- за прошедший год соискатель ежеквартально, но не реже 1 раза в месяц, заключал не меньше 10 соответствующих сделок в совокупности минимум на 6 млн рублей;

- обладает имуществом, которое оценивается не менее чем на 6 млн рублей. Учитывают лишь средства на счетах, в том числе, на металлических и накопительных, начисленные суммы процентов и ряд ценных бумаг;

- имеется высшее экономическое образование, которое подтверждает диплом вуза, уполномоченного в момент его выдачи аттестовать граждан как профессиональных участников рынка ценных бумаг;

- пройдена аттестация на специалиста финансового рынка, аудитора либо страхового актуария, либо есть CFA, CIIA, FRM.

Сравнение временных и финансовых затрат на оформление статуса квалифицированного инвестора

|

Основание присвоения статуса |

Финансовые затраты |

Время на подготовку |

|

Наличие ценных бумаг |

6 млн рублей |

От 18 дней |

|

Опыт работы |

нет |

2-3 года |

|

Посредничество на бирже |

нет |

1 год |

|

Собственный капитал |

6 млн рублей |

От 18 дней |

|

Высшее образование |

нет |

От 2 лет |

|

Аттестация |

От 4000 рублей |

От 1,5 месяцев |

Как стать квалифицированным инвестором

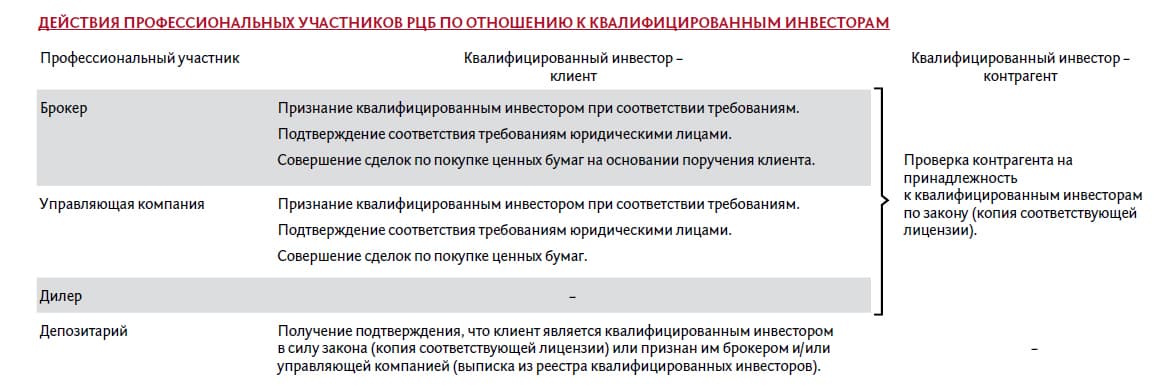

Изначально нужно определиться, по какому из указанных выше оснований удобно получить необходимый статус. Далее следует обратиться к своему брокеру (в управляющую компанию), чтобы он предоставил список документов для аттестации. Перечень бумаг каждая организация определяет самостоятельно. Затем нужно собрать пакет документации и передать его брокеру.

Заранее уточните требования к оформлению бумаг и сроку их давности. После проверки, на которую нужно несколько (5-10) рабочих дней, заявителю присваивают статус квалифицированного инвестора. Единой базы данных людей, получивших данный статус нет. Каждая организация ведет собственный реестр.

Образование

Один из наиболее простых и бюджетных способов стать квалифицированным инвестором — получить соответствующее образование.

Профильное высшее образование

Студенты ряда российских вузов при наличии диплома одного из них вправе претендовать на упомянутый статус.

Плюсы:

- одновременно можно получить фундаментальное профильное высшее образование;

- некоторые вузы организуют прохождение практики по соответствующему профилю.

Минусы:

- длительный период обучения (от 2-х лет в магистратуре);

- аттестация вуза носит временный характер (до 15 лет), потому при поступлении проверьте, чтобы к моменту окончания курса разрешение было действительно;

- магистратура возможна только при условии наличия высшего образования и его соответствия требованиям выбранной специальности. В противном случае придется идти на бакалавриат со сроком обучения 4 года.

Экзамен ФСФР

ФСФР представляет собой лицензию ЦБ РФ, которую регулятор выдает профессиональным участникам финансового рынка. К экзамену готовятся самостоятельно или обращаются к помощи профессионалов, таких как KVAAL. Здесь есть бесплатный онлайн-тренажер, можно проэкзаменоваться дистанционно.

Сначала сдают базовый экзамен, а потом один из 7 специализированных, например, ФСФР 1.0 — «Финансовый рынок. Брокерская, дилерская деятельность и деятельность по управлению ценными бумагами».

После получения аттестата можно обратиться за получением соответствующего статуса к любому уполномоченному брокеру или управляющей компании.

Достоинства схемы:

- сравнительно быстро (запись за 3 дня до испытаний, на проверку теста нужно 15 дней, подготовка к 1 экзамену — 1-3 месяца);

- затраты посильны (4000 рублей за оба экзамена);

- нет особых требований в отношении уровня образования;

- наличие или отсутствие капитала, практического опыта роли не играют;

- можно подготовиться самостоятельно по перечню вопросов, которые Центробанк публикует на своем сайте;

- допускается переэкзаменовка.

Недостатки:

- повторный тест платный;

- не обеспечивают практическими навыками работы.

Сертификаты CFA, CIIA, FRM

Сертификат Chartered Financial Analyst (CFA) признается во всем мире. Но:

- экзамен на английском языке;

- он включает 3 уровня;

- испытания проходят 1 раз в год;

- необходимо иметь практический опыт не менее 4 лет;

- документ получат только 40-60% соискателей.

Certified International Investment Analyst (CIIA) по уровню требований похож на предыдущий, но экзаменов 6 и их можно сдать на русском языке.

Экзамен на Financial Risk Manager (FRM) только 1. Его сдают на английском языке, но можно пользоваться словарем.

Быстрый, но незаконный способ

В соц. сетях и мессенджерах рассылают предложения помочь с получением статуса квалифицированного инвестора за небольшую плату (4-12 тыс. рублей). Они обращаются с анонимных аккаунтов. Деньги просят перевести на счет банковской карты, принадлежащей частному лицу. Авторы готовы предоставить документы, необходимые для прохождения проверки у брокера, уже через 2-3 дня, хотя, например, квалификационный экзамен проводится очно и лишь несколько раз в месяц.

ЧИТАТЬ ЕЩЕ