Что будет если не платить микрозайм в 2021 году

Немногие пользователи обращают внимание, что все микрофинансовые компании не называют процентные ставки за год или за месяц. Зачастую на сайте указывается ежедневная сумма начисленных процентов в день.

Беспечные граждане в погоне за необходимой суммой не всегда оценивают свои финансовые возможности. Поэтому довольно часто в случае не выплаты задолженности могут возникнуть проблемы.

Ситуации с невыплаченными займами

Выдача микрозаймов онлайн (микрокредитов) представляет собой наиболее рискованную форму бизнеса, поскольку профильные организации предоставляют займы практическим всем, не обращая внимания на кредитную историю. Именно поэтому стремительно возрастает количество долгов перед кредиторами.

Клиенты микрофинансировых организаций заметили, что, установленная по договору, ставка на порядок превышает проценты по банковским кредитам. На стоимость займа в МФО влияет риск того, что микрозайм не выплатят в срок.

Если заемщик может похвастаться положительной кредитной историей, высокооплачиваемой работой и в данную кредитную организацию он обращался неоднократно, то в индивидуальном порядке ему могут предоставить более выгодные условия. Ежедневный процент для такого клиента будет значительно ниже по сравнению с гражданами с плохой кредитной историей. Так большинство микрофинансовых организаций пытаются уменьшить последствия невыплат займов.

Последствия неуплаты микрозаймов

Чем грозит невыплата микрозайма на карту для заемщика, так это:

- увеличением величины долга согласно условиям договора;

- уведомлением БКИ о возникшей просрочке в течение не более чем 2 дней, что приведет к ухудшению кредитной истории. Значит, банки начнут отказывать в кредите, а МФО будут кредитовать по максимальной ставке;

- передачей права требования по договору коллекторам;

- процедурой принудительного взыскания долга. Ее реализуют только в ходе исполнительного производства, то есть после получения судебного решения;

- установлением ограничения на выезд за рубеж.

Взять новый займ без процентов, чтобы отдать старый

| Название, организация | Ставка | Сумма, до | Срок, до | Возраст, до |

|

С плохой КИ

Деньги за 10 мин.

Обновлено 10.11.2021

В реестре ЦБ РФ

Сайт организации, которая занесена в Государственный реестр микрофинансовых организаций ЦБ РФ

На карту без процентов

С плохой КИ

Деньги за 10 мин.

Одобрение

5 минут

|

Ставка

Ставка

0 %

|

Сумма

Сумма

0.1 - 30 тыс. р.

|

Срок

Срок

7 - 21 дн.

|

Возраст

Возраст

18 - 70 лет

|

|

Одобрение автоматом. Можно вернуть досрочно. Есть продление займа.

|

||||

|

Ставка

Ставка

0.49 %

|

Сумма

Сумма

4 - 30 тыс. р.

|

Срок

Срок

1 - 30 дн.

|

Возраст

Возраст

22 - 65 лет

|

|

|

Только наличными

С плохой КИ

|

Ставка

Ставка

0 %

|

Сумма

Сумма

1 - 7 тыс. р.

|

Срок

Срок

1 - 7 дн.

|

Возраст

Возраст

23 - 65 лет

|

|

Только наличными в офисе. Досрочное погашение. С плохой кредитной историей.

|

||||

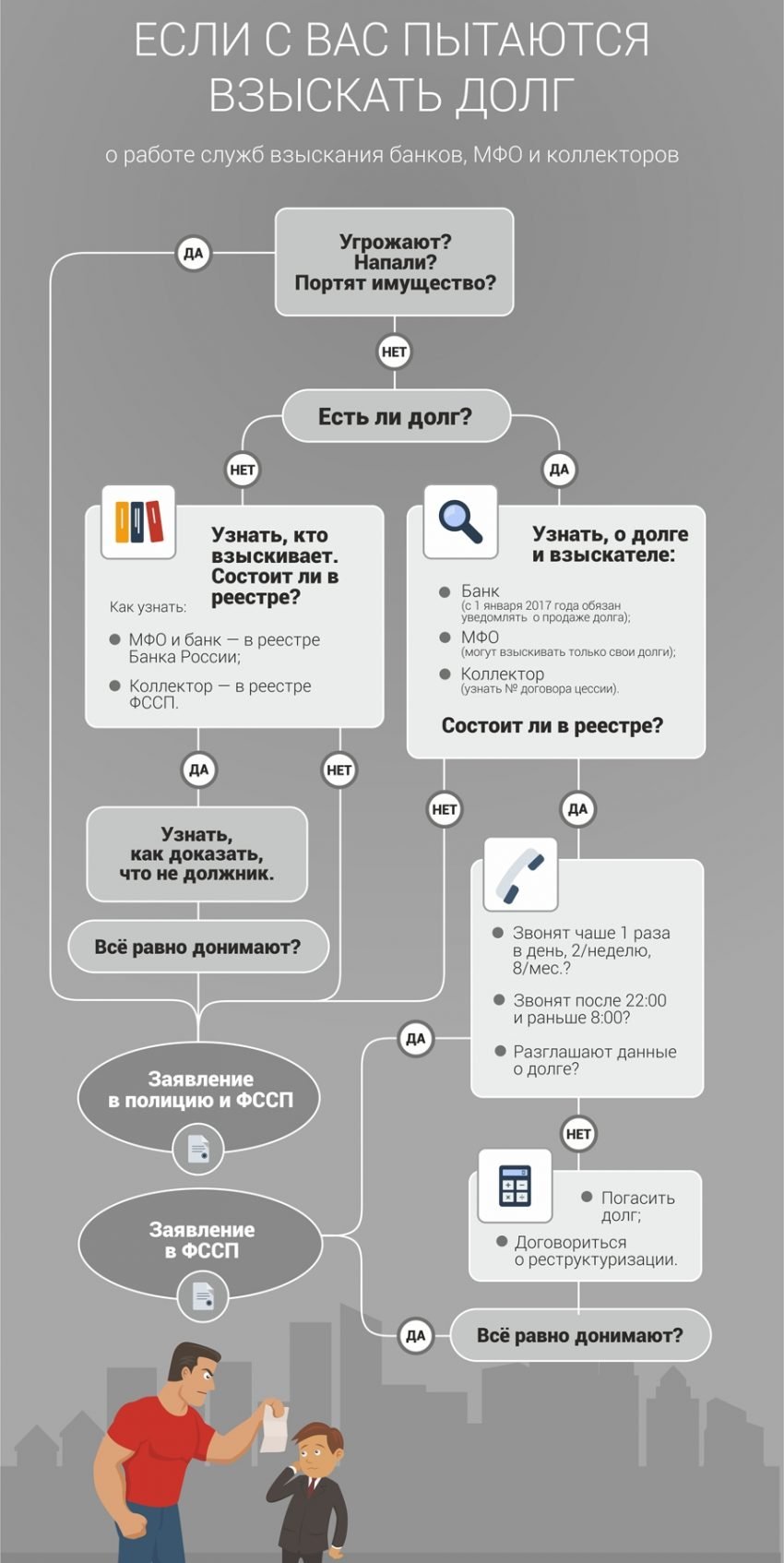

Действия МФО в случае невыплаты займа

На начальном этапе любая МФО начинает в автоматическом режиме начислять штрафные санкции (пени). Сумму штрафа указывают в подписываемом договоре кредитования.

В течение 3-5 дней после образования просрочки начнется этап телефонных звонков. Важно заметить, что это будет самая спокойная стадия. Из микрофинансовой организации, начнут звонить менеджеры и интересоваться сроками погашения долга.

Если клиент МФО и после напоминаний не станет погашать задолженность, начинается психологический прессинг. Количество телефонных звонков увеличивается в несколько раз. При этом тревожить будут не только заемщика, но и контактных лиц (родственников), которые были указаны в подписанном соглашении.

Если принятые меры не принесли должных результатов, за дело берутся коллекторы. Методы их работы должны соответствовать требованиям действующего законодательства. Однако на практике распространены случаи угроз и оскорблений должника (его родных).

Вместо того, чтобы передать долг коллекторскому агентству, микрофинансовая организация вправе обратиться к судебной защите. На практике подача иска - редкость, поскольку заявление подают по адресу регистрации должника, то есть кредитору нужно оплатить услуги своего представителя, включая его пребывание на месте и все сопутствующие расходы. Вариант продажи долга коллекторам даже за часть суммы долга с этой точки зрения выгоднее.

Судебные тяготы с МФО

Выиграть судебное дело для МФО особого труда не составит, поскольку в процессе оформления займа клиент в обязательном порядке подписывает договор. В соглашении всегда прописываются условия выданного займа, а также штрафные суммы. Именно поэтому в подавляющем большинстве случаев суд удовлетворяет требования МФО и обязывает заемщика начать выплату долга.

Важно понимать, что в случае вынесения судом положительного вердикта в пользу кредитора, заемщик также получит определенный профит. После вынесения решения в судебном порядке сумма займа для клиента МФО не изменится, а процесс осуществления выплат будут контролировать уже не коллекторы, а судебные приставы. На исход судебных разбирательств влияет и то, соответствуют ли условия договора требованиям законодательства.

Значит, в 2021 г. долг перед микрокредитором не может вырасти более чем в 2 раза. Данное требование применимо только к займам, полученным после 01.07.2019 г..

Выделен отдельный тип микрозаймов, выданных на суммы в пределах 10 000 рублей. Их оформляют на срок не более 15 суток. По подобным договорам величина переплаты с учетом пени и штрафов не должна превышать 30% от размера займа.

В случае если несмотря на решение суда задолженность не будет погашена, приставы направляют постановление по месту работы заемщика. На основании официального документа с заработной платы, пенсии или иного дохода должника станут удерживать 50% от общей суммы образовавшегося долга. Если стабильного источника дохода нет, то имущество, кроме личных вещей и единственного жилья, если оно не было заложено, а также счета будут арестованы.

Через сколько МФО подают в суд

В некоторых договорах четко оговаривается, когда, через какой промежуток времени с момента возникновения просрочки, кредитор вправе обратиться в суд.

Только в этот период времени кредитор вправе обратиться за помощью к судебной системе. На то, когда именно будет написано исковое заявление, влияет множество факторов: начиная с того, гасится ли задолженность (хотя бы частично), заканчивая особенностями организации делопроизводства конкретной МФО.

Например, от судебных разбирательств откажутся, если в регионе регистрации должника у компании нет юриста. Однако через некоторое время могут нанять представителя для работы сразу по нескольким клиентам.

С учетом специфики законодательства в общем виде можно говорить о таких сроках:

- 2-4 месяца – подготовка МФО к судебным разбирательствам;

- 6-8 месяцев – передача документов в суд.

Отсчет ведется с момента появления задолженности.

Решая, стоит ли подавать в суд, онлайн-МФО определяют будет ли судебный процесс финансово выгодным. То есть важно, чтобы по итогам разбирательств можно было и выданные средства вернуть, и прибыль получить, и оправдать расходы на юриста.

Если же речь идет о малых суммах, если перспектива получения долга призрачна, например, если у клиента нет никакого имущества, то МФО предпочитают передать право требования коллекторскому агентству.

Что будет, если не платить онлайн-займ

Микрозайм, оформленный через интернет, приравнивается по своему юридическому значению к займам, оформленным очно, в офисах кредиторов или их партнеров. Это значит, что заемщики, воспользовавшиеся онлайн-сервисами, также обязаны в полном объеме вернуть полученные средства и уплатить проценты, предусмотренные договором.

При рассмотрении вопроса о действительности договоров, оформленных онлайн, учитывается следующее:

- была ли заявка подана через официальный сайт МФО с использованием личного кабинета;

- проводилась ли идентификация клиента с применением СМС или электронной подписи.

Если были выполнены указанные требования, то обязательства по долгу признают действительными.

Что будет, если не платить займ Быстроденьги

Быстроденьги предпочитает решать вопросы с должниками своими силами, не обращаясь к коллекторам. Например, в сложных ситуациях они предлагают оформить реструктуризацию.

Изначально эта МФО начинает диалог с клиентом путем телефонных переговоров. Потом будут обращения по почте, в том числе электронной. Если не удастся договориться о порядке расчета, последует обращение в суд.

Что будет, если не платить займ Екапуста

В Екапусте все начинается с телефонных звонков должникам. До наступления просрочки есть возможность оформить пролонгацию. Если переговоры о возврате долга заходят в тупик, то договор передается на обслуживание коллекторскому агентству.

Подают ли в суд коллекторы микрозаймов

Коллекторы тоже обращаются в суд. Такое право они получают на основании договора цессии (права требования), подписанного с МФО. Однако, учитывая стоимость судебных тяжб, при отсутствии перспективы решения проблемы путем изъятия имущества должника или части его дохода, коллекторы предпочитают самостоятельно договариваться с заемщиком о возврате долга. Скорее всего, агентство не станет обращаться к судебной защите, если должник хотя бы понемногу, но регулярно гасит задолженность.

Как выиграть суд с МФО

Перспектива выигрыша суда заемщиком по микрозайму весьма призрачна. Договор, как говорилось выше, все же признают актуальным, даже если он был оформлен в интернете. А это значит, что придется расплатиться по долгу.

В такой ситуации важен не столько выигрыш дела, сколько минимизация собственных потерь.

Как законно не платить микрозайм

Заемщик на законных основаниях вправе обратиться к кредитору с просьбой о приостановлении действия договора, о предоставлении отсрочки или рассрочки. Удовлетворение просьбы или отказ в ней – право, но не обязанность МФО.

Для положительного решения важно наличие серьезных оснований, например, тяжелая болезнь заемщика или кого-то из его близких.

Как не платить проценты по микрозайму

Совсем не платить проценты по микрозайму не получится. Можно только снизить их сумму. Для этого необходимо, чтобы МФО предъявили хотя бы одно из таких требований по оплате:

- неустойки в размере, превышающем, установленную законодательством;

- двойные штрафы;

- проценты, величина которых превышает сумму долга более чем в 2 раза.

Такие претензии незаконны, что и позволит снизить сумму долга.

Что делать, если нечем платить микрозаймы

При патовых ситуациях, когда нет средств для расчета с кредитором, важно вступить с ним в диалог, показать свою готовность оплатить долг при первой же возможности.

Многие МФО идут навстречу клиентам, предлагая оформить:

- пролонгирование договора;

- рассрочку платежа;

- рефинансирование;

- реструктуризацию.

Еще один вариант – перекредитование, когда для погашения текущей задолженности получают еще один кредит (например, займ без процентов). Кредитные каникулы, которые так помогли должникам в 2020 г., сейчас уже не предоставляются ни по закону, ни по согласованию с кредитором.

Сравнительно неплохой вариант решения вопроса с долгами перед МФО — признать себя банкротом. Процедуру можно инициировать во внесудебном порядке, подав заявление в МФЦ. При этом необходимо:

- иметь долгов на сумму 50 000 — 500 000 рублей;

- судебные решения по разбирательствам с кредиторами, когда все суды уже полностью прошли.

Стандартная процедура банкротства физических лиц начинается с обращения в арбитражный суд. Инициатором может стать как сам гражданин, так и его кредиторы. Внесудебная процедура бесплатная. Арбитраж означает уплату 300 рублей госпошлины и 25 000 рублей за услуги финансового управляющего. Но счет этим не ограничивается: дело может растянуться на несколько лет.

Процедура банкротства предполагает максимально возможное погашение долга за счет имеющихся у должника активов (дохода, имущества). Но по завершении этой стадии все долги считаются списанными.

Судебные решения по микрозаймам в 2020-2021 годах

Сегодня на рынке микрокредитования остались только те организации, что работают официально, то есть получили лицензию ЦБ РФ и соблюдают законодательство. Предлагаемые ими кредитные договора полностью соответствуют букве закона, потому сегодня суды почти в 100% случаев удовлетворяют требования кредиторов.

Даже на уменьшение суммы долга уже можно не рассчитывать. Единственное, что остается — просить разумную рассрочку для расчета по кредитным обязательствам. Реально договориться о том, что долг будет погашен в течение 6-12 месяцев. Больше времени никто не даст.

При нарушении графика исполнения решения суда возможны дополнительные санкции: удержание части имеющегося дохода, реализация имущества, арест счетов и так далее.

Образование - высшее экономическое. Специальность "Финансы и кредит". Специализация "Налоги и налогообложение". Работала в банке. Направление - кредитование физических лиц (потребительские кредиты, ипотека, взыскание задолженности).

ЧИТАТЬ ЕЩЕ