Как взять кредит, если есть непогашенные кредиты

Взять кредит, если есть непогашенные кредиты можно, даже, пребывая в самой безнадежной ситуации. Для этого не нужно искать поддельные справки, договариваться через знакомых сотрудников банков. Все намного проще и прозаичней, поэтому не стоит напрасно настраивать себя на негатив.

Как непогашенные кредиты влияют на решение кредитора?

Мы не утверждаем, что непогашенные кредиты вовсе не сказываются на результате рассмотрения заявки, мы лишь говорим о том, что кредит можно получить всегда и при любых обстоятельствах. Естественно, что открытые займы – это ложка дегтя в процессе кредитования заемщика.

Большинство банков наверняка отреагируют адекватно – просто откажут в выдаче займа.

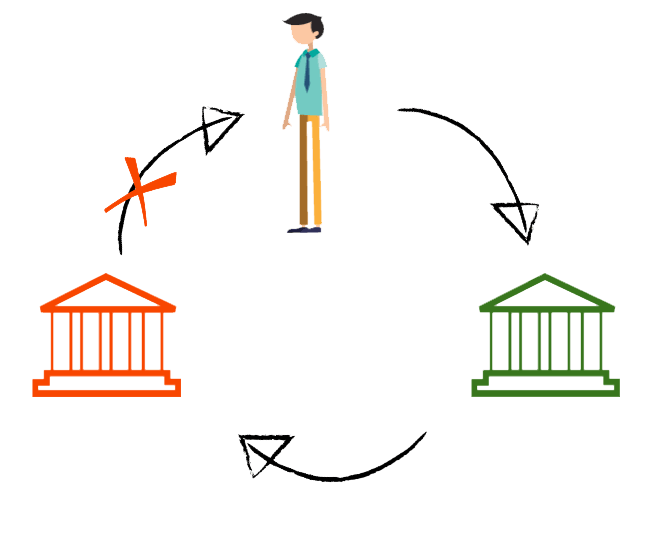

Информация о всех оформленных кредитах мгновенно передается в БКИ, а к базе БКИ имеют доступ все финансовые учреждения, которые осуществляют кредитную деятельность.

Будьте уверенны в том, что тот банк или организация, куда вы идете за кредитом, знает о Вашем финансовом прошлом и настоящем практически все. Нет легальных способов скрыть от кредитора наличие непогашенных кредитов.

Другое дело, что не все банки и кредитующие учреждения реагируют на задолженность клиента одинаково. Более того, в некоторых случаях долговые обязательства вообще никак не сказываются на результате скоринг-проверки. Такие случаи, конечно, весьма редкие:

- если у заемщика достаточно доходов для покрытия всех займов, то любой банк в обязательном порядке не будет обращать внимание на долги;

- когда потенциальный клиент предоставляет залоговое имущество, рыночная стоимость которого в разы превышает необходимую ему сумму, кредитор так же будет склонен к положительному ответу по заявке;

- в случае, когда поручителем по кредиту выступает юридическое лицо с достаточным оборотом и достаточными активами – банк будет только рад.

При каких-либо других обстоятельствах положение дел несколько иное. Но, как уже было сказано, безвыходных ситуаций нет.

Как взять кредит, если есть непогашенные кредиты

Непогашенные кредиты – это не причина отказать в займе. Наличие текущей задолженности учитывается исключительно для оценки финансового состояния клиента. Если доход заявителя позволяет своевременно и в полном объеме оплачивать имеющиеся займы, то вопрос о предоставлении еще одного, как правило, решается положительно.

Где взять кредит, если есть непогашенные кредиты:

- в банке, причем даже крупные игроки вроде Сбербанка, ВТБ или «Райффайзенбанка» спокойно кредитуют при наличии действующих кредитных обязательств;

- в магазине при покупке в рассрочку. Обычно реализуется такая схема – клиент оформляет заём, кредитная организация одобряет запрос, заключает кредитный договор и переводит деньги продавцу, который передает товар покупателю;

- в микрофинансовых организациях вроде Webbankir, Lime, еКапуста и так далее.

МФО, выдающие займы с текущими кредитами

| Название, организация | Ставка | Сумма, до | Срок, до | Возраст, до |

|

Деньги за 10 мин.

С плохой КИ

Обновлено 10.11.2021

В реестре ЦБ РФ

Сайт организации, которая занесена в Государственный реестр микрофинансовых организаций ЦБ РФ

На карту без процентов

Деньги за 10 мин.

С плохой КИ

Одобрение

5 минут

|

Ставка

Ставка

0 %

|

Сумма

Сумма

0.1 - 30 тыс. р.

|

Срок

Срок

7 - 21 дн.

|

Возраст

Возраст

18 - 70 лет

|

|

Одобрение автоматом. Можно вернуть досрочно. Есть продление займа.

|

||||

|

Ставка

Ставка

0.49 %

|

Сумма

Сумма

4 - 30 тыс. р.

|

Срок

Срок

1 - 30 дн.

|

Возраст

Возраст

22 - 65 лет

|

|

|

Ставка

Ставка

1 %

|

Сумма

Сумма

1 - 30 тыс. р.

|

Срок

Срок

7 - 30 дн.

|

Возраст

Возраст

21 - 65 лет

|

|

Дадут ли кредит, если есть микрозайм

Ситуация, когда при наличии микрозайма, а, может, и нескольких, возникает необходимость получения кредита, нормальна. Так же как и практика совершения крупных покупок за счет заемных средств. С учетом существующей инфляции и, как следствие, обесценивания денег такой подход более чем рационален.

Более того, ряд кредиторов предпочитают работать с теми гражданами, у кого уже есть кредитная история. Особенно остро необходимость в решении этой проблемы возникает у молодых людей, у тех, кто планирует брать ипотеку.

К данной категории граждан кредитующие организации изначально, ввиду их молодости, относятся настороженно. В таких ситуациях при достаточной платежеспособности наличие чистой кредитной истории, даже если обязательства еще не исполнены до конца, – это, скорее, плюс.

Проще и быстрее всего сформировать положительное кредитное досье через микрокредитование. Почему первый опыт кредитования лучше получить именно в данной сфере:

- первый заём ряд компаний дают под 0%, то есть бесплатно;

- получив небольшую сумму, ее легко вернуть;

- если полностью соблюдать условия договора, то по окончании расчета с МФО в БКИ появится свидетельство того, что данный клиент ответственно относится к принятым обязательствам, и ему можно доверять.

Где взять денег, если много кредитов

С людьми, имеющими непогашенную кредиторскую задолженность, работают и банки, и микрокредиторы. Последние, кстати, периодически устраивают акции, которыми стоит воспользоваться.

Интересные предложения для новых клиентов - займ на карту без процентов:

- Webbankir - ставка от 0%, сумма до 15 000 рублей, а срок кредитования до 30 дней; Читайте реальные отзывы о Webbankir.

- Ezaem - ставка от 0%, сумма до 30 000 рублей, срок до 30 дней. Тут отзывы должников Е заем.

В каком банке можно взять кредит, если есть задолженность

Кредит наличными, если есть другие кредиты, можно получить, например, в таких банках:

- «Тинькофф банк» при ставке от 12% годовых и максимальной сумме до 2 000 000 рублей. Срок – до 3 лет; Читайте отзывы о Тинькофф.

- «Ренессанс Кредит» предлагает получить от 30 000 до 700 000 рублей на срок от 2 до 5 лет при ставке от 10,9%;

- «Совкомбанк» дает от 5 000 до 1 000 000 рублей под ставку от 8,9% годовых и от 5% годовых для тех, кто получает на счет в этом банке зарплату или пенсию;

- «Восточный экспресс банк» при ставке на уровне от 11,5% можно рассчитывать на сумму от 80 000 до 500 000 рублей;

- «Возрождение» при сроке кредитования до 7 лет можно получить до 5 000 000 рублей под минимум 11,4% годовых.

По всем перечисленным предложениям нет комиссий при оформлении договоров, не требуется обеспечение.

Банки также устраивают акции для привлечения новых клиентов. Тогда есть шанс получить деньги в долг на более выгодных условиях.

Почему банки отказывают, если есть долги

Иногда взять кредит наличными с открытыми кредитами не получается. Естественно, это крайне неприятно.

Истинная причина отказа может оказаться довольно неожиданной. Но настоящие мотивы отклонения запроса банк озвучивать не обязан.

Также нужно учитывать, что политика финансово-кредитных учреждений в сфере кредитования меняется. Например, в преддверии праздников кредиторы могут дать послабление некоторым категориям клиентам, которым в другое время отказали ли бы.

В частности, это может сказаться на требованиях к качеству кредитной истории. Если для кредитора норма отказывать при наличии 30-дневной просрочки, то в периоды акций он может кредитовать и тех, у кого была задержка платежа и в 50 суток.

Общепринятыми важнейшими критериями оценки возможных заемщиков считаются:

- кредитная история. Ее рассматривают как индикатор финансовой состоятельности и обязательности. В то же время ряд компаний с удовольствием дают возможность перекредитоваться и при наличии просрочек, переманивая клиентов у своих конкурентов;

- платежеспособность. Учитывая специфику состояния рынка труда в стране часто даже крупные кредиторы, требуя официального подтверждения заработка, учитывают дополнительные финансовые поступления и общий доход семьи. Низкий уровень заработка вкупе с внушительным совокупным долгом может стать причиной отказа;

- данные от Службы судебных приставов и иных аналогичных открытых баз данных.

Что делать, когда все банки отказывают

Обнаружив, что все банки отказывают в удовлетворении заявки на кредитование, стоит спокойно проанализировать ситуацию. Вычислить, почему так происходит, довольно реально.

В случае отказа можно заказать выписку из БКИ, проверить информацию о себе на сайте ФССП, о действительности паспорта и так далее.

Такая проверка нужна для того, чтобы обезопасить себя от ошибок. Например, пару лет назад был сбой в системе Миграционной службы. В результате более 1 млн паспортов были признаны недействительными.

На сайте ФССП нередко находят своих «двойников» - людей, имеющих те же Ф. И. О. и даже проживающих в тех же городах. Вероятность ошибки в базе данных БКИ также имеется.

Важно реально оценить соответствие уровня дохода с величиной платежей по текущим обязательствам. Возможно, есть смысл постараться погасить часть из них, чтобы снизить уровень финансовой нагрузки. Так будет увеличена платежеспособность.

Попробуйте поискать кредитора среди локальных игроков, среди местных небольших банков. Есть смысл обратить внимание на микрозаймы онлайн. Предложения некоторых из них аналогичны банковским. Можно найти программы, предполагающие длительный срок кредитования при величине займа порядка 100 000 рублей. Например, в:

- MoneyMan есть шансы взять до 70 000 рублей при сроке кредитования до 18 недель. Ставка начинается от 0%; Читайте отзывы тех, кто брал в Moneyman.

- LIME, где дают до 70 000 рублей на срок до 168 дней, а первый договор оформляется по ставке 0%; Смотрите отзывы о займах Lime.

- «Миг Кредит», который предоставляет займы до 100 000 рублей на срок до 48 недель, а ставка по долгосрочным договорам начинается от 17% годовых.

Как получить кредит, если не дают

Взять кредит с долгами можно, но если заинтересовавший кредитор, все же, отказывает, нужно постараться найти к нему подход или обратиться к его конкуренту.

Так, более лояльно оценивают заявки тех, кто предлагает некоторые гарантии. В качестве таковых выступают:

- поручители;

- залог;

- договора страхования.

Поручителями выступают как физические, так и юридические лица. Поручиться могут как супруги, так и родственники – родители, братья, сестры, и просто знакомые. Желательно, чтобы они имели хотя бы средний уровень дохода и достойную кредитную историю.

Можно предложить залог. Основная проблема здесь – дополнительные расходы на оформление: на оценку, на страхование, на составление договора, на его регистрацию. Залог принимают в качестве обеспечения по цене в 60-80% от оценочной.

Это значит, что под объект стоимостью 1 000 000 рублей дадут не более чем 600 000 – 800 000 рублей. В то же время такую гарантию при предоставлении высоколиквидного залога принимают даже у тех, кто не работает, но претендует на получение крупной суммы.

Согласие на страхование от риска неуплаты долга также повышает шанс на получение одобрения. Конечно, это дополнительный расход, но он увеличивает безопасность сделки для кредитора и повышает его лояльность.

Еще один путь исправления ситуации – снижение запросов. Возможно, есть смысл снизить величину запрашиваемой суммы, согласиться на кредитование на менее выгодных условиях. Тогда, конечно, и ставка процента будет выше ожидаемой, а срок кредитования, скорее всего, меньше.

Сколько кредитов можно взять в одном банке

ЦБ РФ установил ограничение на число займов только в отношении микрокредитов. Для банковских кредитов таких лимитов не существует. Банки самостоятельно определяют критерии оценки степени закредитованности заявителя.

2-3 действующих обязательства чаще всего не являются основанием для отказа, но множество кредитов – повод задуматься, а насколько их обладатель способен рационально планировать свой бюджет, а, значит, ответственно подходить к обслуживанию долга. Важно, чтобы доход клиента и его семьи позволял обслуживать принятые обязательства.

Сколько кредитов можно взять в Сбербанке

Среди требований и ограничений по отношению к потенциальным заемщикам Сбербанк ничего не установил в отношении предельно допустимого уровня закредитованности. Банк работает с людьми, имеющими действующие кредиты, полученные как у него, так и у других кредиторов.

Однако Сбербанк очень жестко подходит к оценке кредитной истории: крупные просрочки он не прощает.

Также для банка важно, чтобы дохода заемщика и его семьи хватило на обслуживание текущей и будущей задолженности. Существует 2 версии того, сколько денег должно оставаться у домохозяйства после оплаты общей суммы долга:

- не менее половины;

- так, чтобы на каждого члена семьи приходилось минимум по 1 величине прожиточного минимума.

Вероятно, Сбербанк пользуется более сложным алгоритмом, в результате чего заявителю предлагают получить заём на сумму меньше запрашиваемой.

Сколько микрозаймов можно взять в одной МФО

Сколько кредитов можно взять одновременно в одной МФО, определено в ст. 10 п. 3 Базового стандарта ЦБ РФ от 22.05.2017 г. В тексте документа сказано, что в одной МФО одно и то же лицо вправе получить в течение 1 года не более 10 займов, срок возврата которых не превышает 30 суток.

С 01.01.2019 г. указанный лимит сократят до 9 договоров. Исключением при определении числа микрозаймов считают те займы, фактический срок пользования которыми не превысил 7 календарных дней.

Допускается кредитование клиентов других МФО, если действующие обязательства относятся к одной из категорий:

- POS-микрозаймы (целевые займы на карту);

- полученные при условии возврата в течение не более чем 7 дней и сумме до 3 000 рублей;

- предоставленные на льготных условиях, когда ставка не превышала трехкратной величины ключевой процентной ставки.

Можно ли взять заём, если уже есть один

Можно ли взять кредит, если есть кредитная карта

Ответ на вопрос, дадут ли кредит, если есть кредитка, будет положительным. Статус держателя данного финансового инструмента не препятствует оформлению займа.

Но наличие на руках кредитной карты, даже если ею никогда не пользоваться, снижает платежеспособность. Уровень дохода будет уменьшен на сумму, аналогичную потенциальному максимально возможному платежу, то есть ежемесячным расходам, что ждут обладателя кредитки, если полностью выбрать лимит.

Этот нюанс может оказаться фатальным, если доход относительно невелик, но планируется получение автокредита или ипотеки.

Можно ли взять кредит в Сбербанке, если уже есть один

Сбербанк не предъявляет специальных требований к потенциальным клиентам в отношении числа действующих кредитных договоров. Обратиться в этот банк за еще одним займом могут как его клиенты, так и те, кто получил кредит у его конкурента.

Можно ли взять потребительский кредит, имея ипотеку

Ипотека предполагает выплату крупной суммы, часто составляющей значимую часть заработка. Именно данному фактору следует уделить повышенное внимание. Если дохода достаточно для того, чтобы обслуживать и ипотеку, и потребительский кредит, при условии соответствия заявителя прочим требованиям кредитора, можно рассчитывать на одобрение заявки.

Можно ли получить с просроченным кредитом ипотеку или автокредит

Наличие просрочек – это плохо, но не всегда фатально. При оценке кредитной истории оценивают:

- количество случаев нарушения условий договора;

- их продолжительность;

- их давность.

Каждый кредитор имеет собственное мнение о критичных значениях указанных параметров. Некоторые кредитные организации весьма лояльны к кредитной истории потенциальных клиентов.

Дадут ли рассрочку, если есть кредит

Под рассрочкой понимают целевой заём на приобретение товара, на оплату услуги. Обычно это небольшая сумма, предоставляемая на маленький срок.

Решающим фактором для кредиторов, работающих в этом сегменте, является способность клиента вернуть заём, то есть соотношение его дохода и расходов на обслуживание имеющихся займов и потенциального.

Если, с точки зрения кредитной организации, уровень закредитованности позволяет получить еще один заём, если не нарушаются требования ЦБ РФ, описанные выше, – рассрочку предоставят.

Что делать с испорченной КИ и просрочками

Если кредитная история несколько неидеальна, стоит ее подкорректировать. Ряд кредиторов вполне устраивает, если после того как будет закрыт заём, по которому есть нарекания, будет получен и своевременно возвращен еще один. Тогда они полагают, репутация клиента восстановлена, и причин не доверять ему нет.

Однако некоторые банки оперируют такими понятиями, как срок давности просрочки. Тогда отсчет ведут годами начиная с даты полного расчета по проблемному договору. В такой ситуации остается либо искать другую кредитную организацию, либо ждать истечения срока давности.

Но, например, в Сбербанке раньше речь шла о 5 годах, некоторые банки оценивают кредитную историю за последние 3 года.

В то же время кредиторы лояльнее относятся к клиентам, претендующим на кредитные карты. Но процент по такому продукту обычно выше.

Также можно взять кредит с просроченным кредитом в МФО. Микрокредиторы лояльнее относятся к указанному критерию, но если постараться, то и у них можно найти вполне достойные предложения.

Дадут ли кредит, если есть кредит в другом банке

Практика кредитования клиентов конкурентов довольно распространена среди различных финансово-кредитных организаций. Более того, для привлечения данной группы заемщиков специально разработаны программы рефинансирования.

Услуги рефинансирования кредитов

Рефинансирование – это оформление займа для погашения имеющихся кредитных обязательств. К процедуре принимают как потребительские кредиты, так и ипотеку, и автокредиты. В результате можно найти предложение, по условиям которого ставка процента будет снижена, срок пролонгирован, а размер платежа в результате уменьшится.

Практически все банки предоставляют услугу рефинансирования. Для поиска такой услуги нужно, всего-навсего, воспользоваться поиском в Интернете или спросить у специалистов на сайтах банков, партнеров или финансовых форумах.

Чаще всего к заемщикам при рефинансировании предъявляют следующие требования:

- возраст – 21-65 лет;

- российское гражданство;

- наличие официального трудоустройства в течение не менее чем 3 месяцев у последнего работодателя;

- доход должен превышать ежемесячные платежи по текущим долговым обязательствам примерно в 2 раза;

- наличие регистрации в регионе пребывания кредитора.

К процедуре обычно допускают договоры, по которым:

- совершено 6-12 выплат;

- нужно платить еще минимум 3-6 месяцев;

- не оформлялись ни пролонгация, ни реструктурирование.

Помимо стандартных документов на кредитование (анкеты, паспорта и справки о доходе) предоставляют документы по действующим кредитам:

- кредитные договоры;

- графики платежей;

- платежные реквизиты для перечисления средств в счет погашения имеющихся займов;

- информацию о качестве обслуживания долга (о наличии или об отсутствии просрочек);

- точные данные о величине задолженности.

Справки, получаемые от действующего кредитора, актуальны в течение 3 дней.

Если планируется рефинансирование ипотеки или автокредита, предстоит сделать оценку и переоформить документы по залогу – закладную, договоры залога, договоры страхования и так далее.

В общем виде схема рефинансирования кредита выглядит так:

- подается заявка;

- если она одобряется, подписывается соответствующий договор и прочая необходимая документация;

- перечисляются средства в счет оплаты действующих обязательств;

- начинается обслуживание нового займа.

- Как непогашенные кредиты влияют на решение кредитора?

- Как взять кредит, если есть непогашенные кредиты

- Где взять денег, если много кредитов

- Почему банки отказывают, если есть долги

- Что делать, когда все банки отказывают

- Как получить кредит, если не дают

- Сколько кредитов можно взять в одном банке

- Сколько микрозаймов можно взять в одной МФО

- Можно ли взять заём, если уже есть один

- Дадут ли кредит, если есть кредит в другом банке

ЧИТАТЬ ЕЩЕ